今日上证综指创下阶段新高,收盘至3683点,创业板大幅上涨3.62%,两市成交放量至2.17万亿,呈现放量上涨。港股恒生指数今日同样大幅上涨,涨幅2.58%。

WIND数据显示,申万31个一级行业中有22个行业上涨。其中,通信、有色、电子、医药、电力设备、军工等高风偏方向涨幅靠前,而银行、煤炭、食品饮料等低估值行业表现回调。全市场5300多只股票中有2730只下跌,市场结构性行情特征明显。

短期关税带来的美国通胀压力尚不明显,9月美联储降息预期抬升。昨晚公布的美国7月CPI同比2.7%,低于市场预期2.8%,环比0.2%,符合市场预期;7月核心CPI同比3.1%,略超市场预期3.0%,环比0.3%,符合市场预期。结构上,7月核心CPI升温主要由医疗、交运等服务通胀推动,对应7月薪资环比偏强;而核心商品CPI环比持平上月,除了车辆之外的商品分项表现较弱,显示目前关税传导仍然有限。市场对于未明显超预期的通胀数据(尤其商品通胀没起来),交易9月降息概率提升至93%,但全年降息预期边际回落至2.386次。美元走弱,10年美债利率走出V型,美股涨,黄金跌。往后看,伴随库存去化,美国国内厂商或会逐步开始成本向下传导,但这个过程预计或慢于2018年,9月议息会议前,通胀只要不超预期或就可以顺势降息。

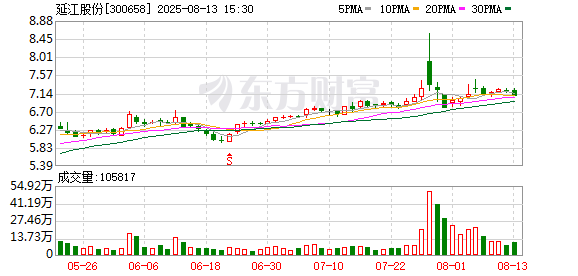

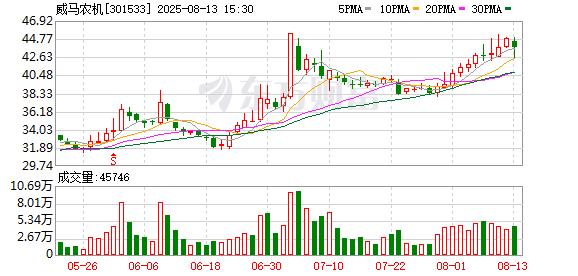

A股创阶段新高,高风偏资金积极做多。本轮A股市场持续上行是在经济弱复苏下的非典型牛市,即无风险收益率维持低位、风险偏好持续上升,而企业盈利尚无显著改善。在此情形下,各类主题活跃,轮动速度极快。我们近期也观察到,自6月底以来,两融中融资资金为代表的高风偏资金在持续入市,即使在7月底市场偏弱的阶段,融资资金依然在加速流入。截至8月12日,融资余额站上2万亿,占A股成交额稳定维持在10%多水平,来到2024年底水平,但较当时接近11%成交占比而言仍有提升空间。

A股市场的投资策略层面,短期指数打开空间后,结构轮动或仍有机会。国内方面,上证指数已超越2021年高点之关键点位,两融余额升至2015年7月历史高位。当前经济数据显示,7月出口数据超预期,短期国内经济维持韧性。后续来看,预计国内政策发力方向和中报业绩将指引市场形成新共识。同时,国内物价水平仍偏弱,市场预期未来扩内需和反内卷政策的必要性和急迫性有所抬升。海外方面,中美关税谈判阶段性落地,未有进一步恶化,远期两国元首会面前仍有外围缓和的良性预期。此外,本周公布的美国通胀数据显示,关税通涨带来的短期压力尚不大,9月美联储降息窗口渐近,全球流动性改善窗口有望再次开启。美元潮汐的波动,对全球非美资产仍处于有利阶段。当下,重点仍需观察8月下旬Jackson Hole会议上鲍威尔对9月降息操作的发言指引。

行业配置上,均衡配置应对快速轮动。具体而言,科技方向,AI海外链和创新药等景气行业在经历市场资金集中抱团后已变得交易拥挤,增量资金恐高或寻找低位品种,我们建议可关注围绕AI主线且股价赔率相对合适的AI应用和半导体先进制程等方向,近期国家有关AI应用及自主可控领域均有政策呵护,随着企业端盈利模式跑通,盈利性将逐渐体现;作为抗战胜利80周年盛典重要事件的93阅兵在即,军工行业受到的市场关注度已显著上升,尤其在百年变局和地缘动荡的当下,拉长看,行业困境反转及后期的景气修复有较大概率(十四五补单及十五五加量预期),全球地缘形势仍不稳定背景下,海外军贸及新质新域或都是可关注领域。价值方向,政策强化分红、利率处于较低水平或仍是未来较长时间的基准情形,而重磅政策推动中长期资金持续入市的背景下,此类资金更天然偏好高息资产,在经济复苏的弹性空间尚未打开前,红利有望受益于稳定的基本面而阶段性占优,短期仍具有防御配置属性;继中央财经委开会定调后,政治局会议再度强调,当前新价格法已公开征求意见,未来依法依规整治企业不正当竞争更具实操性,未来重点行业的产能出清或有望加快,未来反内卷进度和延续性有望加强。建议关注光伏、玻璃、汽车、养殖等显著受益于政策重点倾斜的行业。

风险提示:

本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,相关指数、行业等的过往表现不代表未来表现,也不代表本公司旗下基金的业绩表现,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示基金的未来表现。过去持仓不代表现在持仓,也不代表未来持仓预测,不作为投资建议。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。本资料不构成本公司任何业务的投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

还没有评论,来说两句吧...